中指云APP

看房地产数据 用中指云

[摘要] 6月,全国新建商品房销售面积、销售额均延续改善趋势。

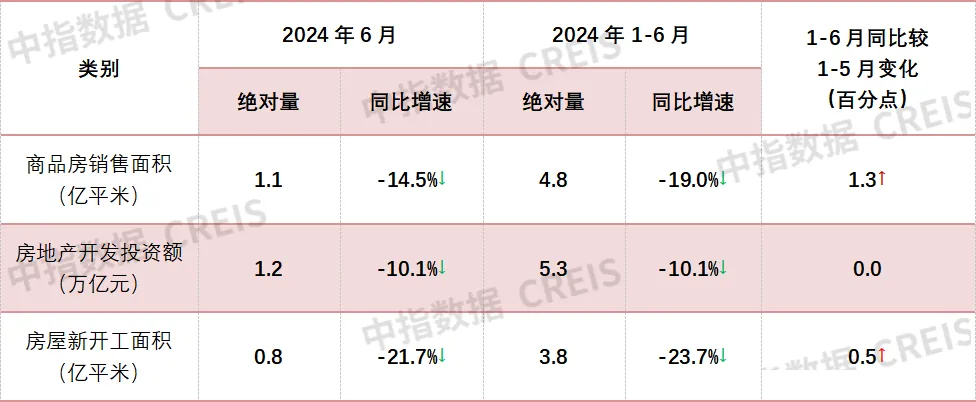

主要指标

需求

1-6月新建商品房销售面积4.8亿平米,同比下降19.0%,新建商品房销售额4.7万亿元,同比下降25.0%,降幅均收窄

图:2014年至今全国新建商品房累计销售面积以及销售额同比增速

数据来源:中指数据CREIS,国家统计局

销售面积:2024年1-6月,新建商品房销售面积为4.8亿平方米,同比下降19.0%,6月单月商品房销售面积为1.1亿平方米,同比下降14.5%(单月增速为调整基数后测算,下同),降幅较5月收窄6.2个百分点。其中,新建住宅销售面积为4.0亿平方米,同比下降21.9%,降幅较1-5月收窄1.7个百分点,办公楼销售面积同比下降4.8%,商业营业用房销售面积同比下降3.5%。

销售额:2024年1-6月,新建商品房销售额为4.7万亿元,同比下降25.0%,降幅较1-5月收窄2.9个百分点,6月单月商品房销售额为1.1万亿元,同比下降14.3%,降幅较5月收窄12.1个百分点。其中,新建住宅销售额为4.1万亿元,同比下降26.9%,降幅较1-5月收窄3.6个百分点,办公楼销售额同比下降9.0%,商业营业用房销售额同比下降9.7%。

供应

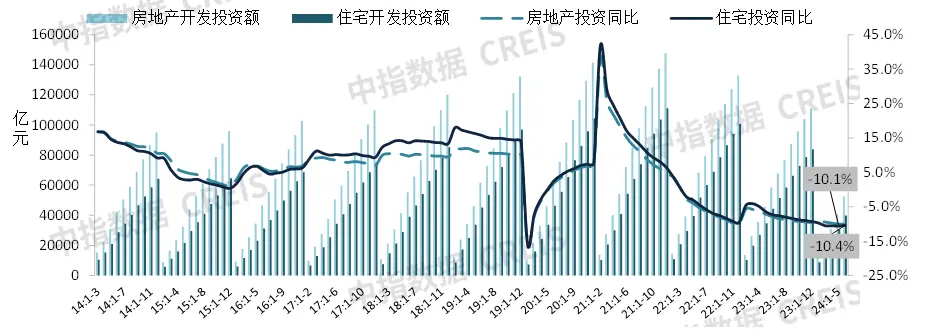

1-6月房地产开发投资额同比下降10.1%;房屋新开工面积同比下降23.7%,连续4个月降幅收窄

图:2014年至今房地产和住宅累计开发投资及其同比增速

数据来源:中指数据CREIS,国家统计局

房地产开发投资额:2024年1-6月,全国房地产开发投资额为5.3万亿元,同比下降10.1%;6月单月,全国房地产开发投资额为1.2万亿元,同比下降10.1%,降幅较5月收窄0.9个百分点。其中,住宅开发投资额为4.0万亿元,同比下降10.4%,降幅较1-5月收窄0.2个百分点,占房地产开发投资比重为75.9%。

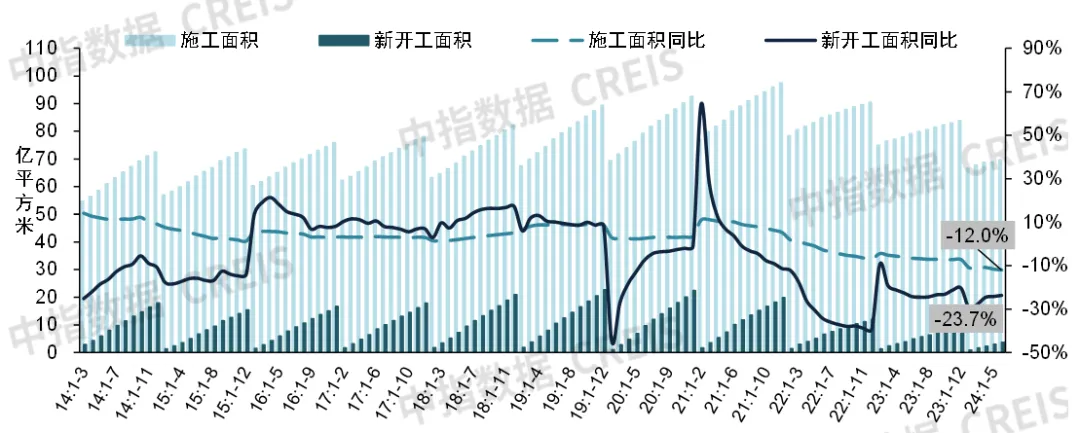

图:2014年至今全国房屋累计新开工和施工面积及其同比增速

数据来源:中指数据CREIS,国家统计局

房屋新开工面积:2024年1-6月,全国房屋新开工面积为3.8亿平方米,同比下降23.7%,降幅较1-5月收窄0.5个百分点;6月单月,全国房屋新开工面积约为7933万平方米,同比下降21.7%,降幅较5月收窄1.0个百分点。其中,住宅新开工面积为2.8亿平方米,同比下降23.6%,降幅较1-5月收窄1.4个百分点。

房屋施工面积:2024年1-6月,全国房屋施工面积为69.7亿平方米,同比下降12.0%。其中,住宅施工面积为48.7亿平方米,同比下降12.5%。

房屋竣工面积:2024年1-6月,全国房屋竣工面积为2.7亿平方米,同比下降21.8%。其中,住宅竣工面积为1.9亿平方米,同比下降21.7%。

资金来源

1-6月房企到位资金为5.4万亿元,同比下降22.6%,连续3个月降幅收窄

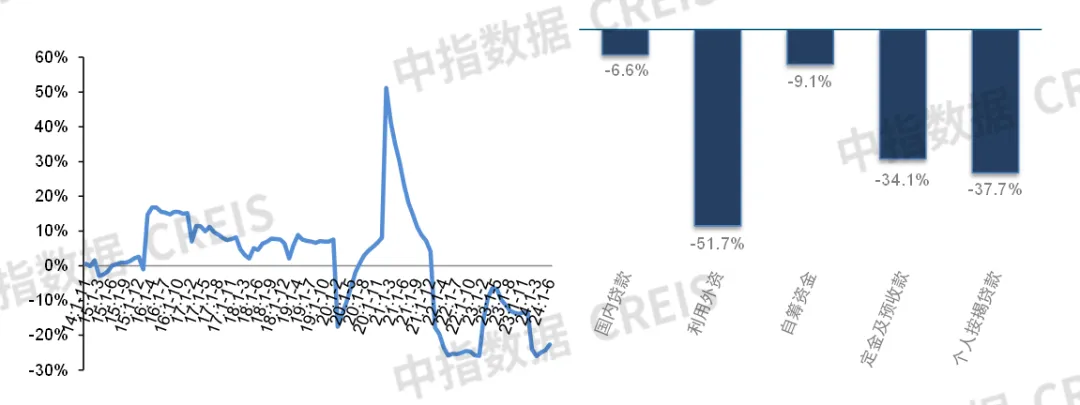

图:2014年至今全国房企到位资金同比增速及2024年1-5月各项资金来源同比增速对比

数据来源:中指数据CREIS,国家统计局

房地产开发企业到位资金:2024年1-6月,房地产开发企业到位资金为5.4万亿元,同比下降22.6%,降幅较1-5月收窄1.7个百分点。

国内贷款:2024年1-6月,国内贷款为8207亿元,同比下降6.6%;占比为15.3%,比上年同期提升2.7个百分点。

自筹资金:2024年1-6月,自筹资金为1.9万亿元,同比下降9.1%,降幅较1-5月收窄0.7个百分点;占比为35.2%,比上年同期提升5.3个百分点。

定金及预收款:2024年1-6月,定金及预收款为1.6万亿元,同比下降34.1%,降幅较1-5月收窄2.6个百分点;占比为29.9%,比上年同期下降5.4个百分点。

个人按揭贷款:2024年1-6月,个人按揭贷款为7749亿元,同比下降37.7%,降幅较1-5月收窄2.5个百分点;占比为14.5%,比上年同期下降3.6个百分点。

中指解读:

6.7国常会进一步明确稳市场、去库存政策方向,释放了更加积极信号,随后多个监管部门落地相关举措。央行强调借鉴前期试点经验,着力推动保障性住房再贷款政策落地见效;住建部明确收购已建成存量商品房用作保障性住房范围扩展至县市;自然资源部研究出台三方面18条政策举措妥善处置闲置存量土地。与此同时,各地政策亦在积极落实相关政策,如北京跟进降首付、降利率政策,南京推出第二批以旧换新房源等。随着各项政策逐渐显效及房企加大促销力度等,房地产市场活跃度边际改善,部分核心城市市场出现好转。

从数据来看,全国方面,1-6月新建商品房销售额、销售面积同比降幅均收窄,6月单月,在去年同期高基数效应减弱下,同比降幅收窄至15%以内。重点城市方面,上海、深圳、杭州前期政策优化后,6月市场情绪明显提升,新房成交规模环比均增长,二手房成交规模保持高位,其中上海6月二手商品房成交超2.6万套,创近一年新高,恢复至2020-2021月均水平;北京6月26日跟进5.17新政,市场活跃度回升,6月二手住宅网签接近1.5万套,二手房市场修复节奏好于新房。

当前在“以价换量”以及政策显效下,重点城市二手房市场活跃度保持在较高水平,新房市场活跃度亦出现一定边际改善,但市场调整压力仍在。步入7月,新房、二手房市场活跃度有所下滑,部分城市政策效果持续性减弱。短期来看,下半年“稳市场”“去库存”政策有望继续落地落实,随着各项举措积极显效以及高基数效应的明显减弱,下半年新房销售规模下行态势有望进一步放缓,核心城市市场活跃度或将有所修复。

供应端,在土地成交大幅下滑、房企经营承压下,房地产开发投资尚未出现明显好转迹象,新开工低基数效应持续,连续4个月累计同比降幅收窄。短期来看,新开工方面,当前影响新开工修复的因素未出现明显改善,如土地成交规模大幅下滑、待售面积仍处高位等,同时根据中指监测,6月房企融资规模同比降幅仍较大,下半年新开工或延续下行态势。开发投资方面,今年以来土地出让金大幅下滑,或继续拖累下半年土地购置费修复,同时在建工程投资下行态势延续,下半年房地产开发投资整体或仍偏弱。值得关注的是,项目融资“白名单”政策及“去库存”工作加快推进,有助于降低企业经营压力,或对房地产开发投资形成一定支撑。